所有物件の管理会社からの物件紹介!本命と思っていた都銀の融資評価額はいくら?本来使いたくなかった政府系銀行から融資を受けた理由は?

もくじ

お世話になっている管理会社から送られてきた物件情報

どんな物件か

E地銀から融資を受けて購入した富山市内の物件でお世話になっている管理会社から「面白そうな物件があるので検討しますか?」と連絡がありました。

管理会社から話では、以下のような物件とのことです。

- 当社が管理している物件

- 富山市内でも周りが田畑が多い田舎エリアにある物件

- ただし、鉄筋コンクリート造の物件が周りになく、賃貸需要はまずまず

- 売主は親が相続対策として建てた物件でだが、本人は賃貸経営には関心がない

- 全12部屋中4部屋の空室があるがリフォームしておらず、募集できない状態

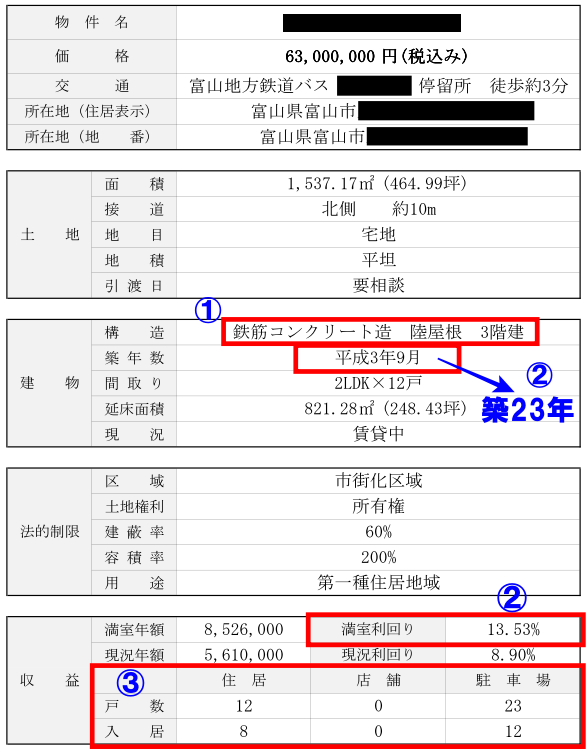

概要書

早速、物件資料を送ってもらいました。

確認する項目は以下のとおりです。

- ①構造:「鉄筋コンクリート造」なのでOK

- ②利回り・築年数:「利回り13.53%」「築23年」(購入時)なのでOK

- ③種類:「店舗:0」なのでOK

この3点を確認しただけでも、検討してよい物件と判ります。

キャッシュフロー計算

私が、物件購入の判断をする際に計算するキャッシュフローの計算式は、以下のとおりです。

キャッシュフロー=実質収入-経費-年間借入返済

・実質収入=満室年間収入×85%

入退去や家賃下落を考慮して、満室年間収入の85%とします。

・経費=満室年間収入×20%

管理費,共用部分の公共料金,修繕費,固定資産税・都市計画税・エレベーター保守費が含まれます。

・借入返済は、エクセルのPMT関数を使って計算します。

合格物件の基準

上記のキャッシュフロー計算をして、1億当りいくらキャッシュフローが出るかで合格か不合格かの判断をします。

私が合格物件とする基準は、

1億当りのキャッシュフローが250万円を超える事

として設定しています。

このように、【物件を数値で見える化】することによって、ブレない投資判断ができるようになります。

この物件の判断基準

すると、この物件のキャッシュフローは以下となりました。

- 実質収入:852万円×85%=724万円

- 経費:852万円×20%=170万円

- 年間借入返済:313万円(金利1.5% PMT関数にて計算)

- キャッシュフロー:241万円

- 1億当りキャッシュフロー:382万円

となり、数値的には合格物件となります。

B都銀に融資打診

積算評価額も十分

この物件の積算評価は、物件価格を大幅に上回る10,400万円もあります。

参考までに、積算評価額は、以下で求められます。

- 積算評価額= 土地の価値 + 建物の価値

- 積算評価額=(路線価×土地面積) + (新築価×(残存法定耐用年数/法定耐用年数)×延床面積)

改めて式にすると複雑ですが、エクセルで簡単に作れますし、積算評価を試算するサイトもあるので、式を覚える必要はありません。

フルローン間違いなし

前述のとおり、積算評価額は、物件価格の1.6倍以上の10,400万円あります。

私は、以前融資を受けてたことがあり、積算評価を重視するB都銀なら、難なく融資が受けられる物件だと意気揚々となりました。

そこで、この物件を紹介してくれた管理会社には、大きく見栄を切って「融資は楽勝と思うので購入後の管理をしっかりとお願いします!」と伝えました。

融資評価額は4,000万円!

早速、B都銀に必要資料を提示して、融資の相談をしました。

私を担当してくれているB都銀の担当者は、収益不動産に対する融資に関して非常に知識があり、面談しているその場で評価額を電卓で計算してくれました。

融資評価額は、驚きの4,000万円とのこと。これでは頭金が2,300万円も必要となってしまい、投資効率が悪すぎるので、話になりません。

銀行担当者に詳しく話を聞くと、立地が田舎なので、単純に路線価から融資評価額を算出するのではなく、大きく掛け目が入るとのことで、本部では更に厳しい融資評価額になる可能性もあるとのことです。

管理会社には大見栄を切ってしまっているので、融資がつかなかったとは面目丸つぶれになるので言い出しにくい状況です。

他の銀行を探すしかない状態になってしまいました。

片っ端から融資打診

面目丸つぶれになるのはまっぴらゴメンだったので、このエリアに融資してくれそうな銀行を片っ端から電話しました。

A都銀

政令指定都市にある物件以外の融資はできないと言われていましたが、ちょうどこのA都銀から融資を受けた物件(法人)の決算書を持っていくタイミングだったので、ダメ元で富山市に良い物件があるかどうかを聞きましたが、やっぱりNGという回答でした。

C都銀

この銀行には、過去に何度も融資の相談をしていますが、まったく融資評価額が伸びず何度も苦い思いをした経験があります。

結果はやはり融資評価額はB都銀と同じく4,000万円とのことです。これではお話になりません。

S地銀

S地銀の東京の支店と物件近くの支店に電話で融資の可能性を探りました。

まず東京支店ですが、電話で融資の相談をしたところ、東京支店の位置付けが富山県地場の企業が東京に進出した際の金融面での支援をするのがメインであり、東京在住の人への収益不動産の融資は行っていないとのことで、あっさり断られてしまいました。

次に、物件近くの支店にも問合せしましたが、北陸地方の出身であったりこのエリアに親戚などがいるなど地縁がないので検討できない!とキッパリと断られてしまいました。

T信金

知人に富山県出身の税理士がいたので、この人から紹介を受けて富山市が主な営業エリアであるT信金に相談しました。

結論を言うと、ここも瞬殺で断られてしまいました。

やはり、信金や信組は地域密着型の営業スタイルで地元の企業や個人への融資をメインにしているのです。

J銀行に相談

融資条件

最後に、可能性がある銀行としては、政府系のJ銀行があります。

以前この銀行に融資条件を聞いていましたが、その条件以下のとおりです。

| 項目 | 条件 |

| エリア | 全国 |

| 融資額 | 最大6,500万円 |

| 融資年数 | 最大20年 |

| 金利 | 1.8~2.5% |

できればこの物件では使いたくない銀行

リフォームローンで借りようと思っていた

実は、この銀行は物件の購入というよりも、将来的な大規模修繕等で活用しようと思っていました。

私の所有している物件は、築30年近くの物件もあり、そろそろ屋上防水や外壁塗装といった大規模修繕が必要な物件があり、そこでこの銀行を活用しようと思っていました。

融資年数が短い

今回の物件は、築23年なので本来であれば24年の融資が受けられます。

しかし、前述のとおり、この銀行の融資条件は最大20年融資なので、毎月の返済が多くなることから本来得られるキャッシュフローが少なくなります。

融資結果

あまり乗り気ではありませんでしたが、融資の申し込みをしました。

すると、約3週間程で以下のとおりの融資承認を得ました。

- 融資額 : 6,300万円

- 融資期間 : 20年

- 金利 : 1.8%

キャッシュフロー

この条件で得られるキャッシュフローは以下のとおりとなります。

当初の計画(融資24年,金利1.5%)で得られるキャッシュフローは、1億当りキャッシュフローは382万円でしたので、100万円近く目減りすることになります。

- 実質収入:852万円×85%=724万円

- 経費:852万円×20%=170万円

- 年間借入返済:372万円(金利1.7% PMT関数にて計算)

- キャッシュフロー:182万円

- 1億当りキャッシュフロー:288万円

何故買ったのか?

しかし、最終的に私はこの物件をJ銀行から融資を受けて購入しました。

購入の決め手は以下のとおりです。

- 1億当りキャッシュフローは低くなるが、

- 融資年数が短い分 残債の減るスピードが早くなる。

- そうなると売却の際に目減りしたキャッシュフロー分をキャピタルゲインで十分カバーできる。

もちろん、物件を紹介してくれた管理会社に大見栄を切ってしまった手前もありますが、今から思えば購入してよかったなと思っています。

空き部屋のリフォーム

4部屋あった空き部屋は、管理会社と相談の上、賃貸需要にあうリフォームを実施しました。

そのおかげもあって、リフォーム後4ヶ月で満室になりました。

リビング

before

after

キッチン

before

after

洗面所

before

after

エアコン

before

after

まとめ

この物件が購入できた要因

ズバリ、開拓した銀行が多かった事が要因だと思います。

不動産投資は融資がカギとなりますので、活用できる銀行の数があればあるほど有利になります。

今回は、本来物件の融資で活用したくなかった銀行から融資を受けていますが、十分なキャッシュフローを生んでくれるので、結果的には購入できれ大満足となりました。

もちろん、紹介してくれた管理会社に大見えを切ってしまった事も購入を決めた後押しになっています。

不動産は孤独な投資

今回は、富山の物件の購入に関して、記事にしてきましたが、不動産投資はとても奥が深いものです。

まだまだ、書きたい事は山ほどありますし、ここまで読み進めた方の中には「もっと不動産投資について知りたい!」「絶対失敗したくないので、やり方を詳しく教えて!」と思われている方もいると思います。

そんな方のために、無料の電子をプレゼントしています。

この書籍は、この記事には書ききれなかった不動産投資で陥りがちなワナなどがまとめられており、初心者の方が読んでも判りやすく書かれています。

また、書籍やメールを読み進めていくうちに、不動産投資について基礎から応用まで網羅することができますので、不動産投資であなたの目標や夢を実現する手助けになればと思っています。

不動産投資は孤独な投資です。不動産投資に関して、相談する人がいない方は、失敗しないためにも読んでいただけると幸いです。

電子書籍の登録は以下のボタンを押してください。

一読いただけると嬉しいです。

ここまで読んでいただいて、ありがとうございました。

他の物件の購入に関しても記事にしています!

都銀を活用して持ち家率の高いエリアの物件を購入!ヒアリングの結果を受けて3ヶ月で満室に!拒否された配偶者からの連帯保証!?